新闻资讯

得一微持续亏损、毛利率远低于同行却知名投资

发布时间:2023-08-29 13:55

近日,得一微电子股份有限公司(下称“得一微”)提交了科创板上市的申请,欲募资12。24亿元,用于面向企业级/数据中心级的PCIe存储项目、面向工业级/车规级的嵌入式存储项目、研发中心及开放生态建设项目及补充流动资金。

IPO日报注意到,作为一家以存储控制技术为核心的芯片设计公司,得一微营收猛增,但并未盈利,毛利率远低于同行,但却有众多知名私募参投,估值大增。

得一微成立于2017年,其前身是2007年成立的深圳市硅格半导体有限公司,于2017年与存储主控芯片厂商立而鼎科技合并为得一微电子,目前是一家以存储控制技术为核心的芯片设计公司。公司主营业务为存储控制芯片和存储解决方案的研发、设计及销售,主要产品及服务包括固态硬盘存储控制芯片、嵌入式存储控制芯片、扩充式存储控制芯片三大产品线,以及存储控制IP、存储器产品广州商务模特招聘、技术服务等基于存储控制芯片的存储解决方案。

根据Yole的预测,全球半导体存储器市场规模在2022-2027年将保持8%的增速,并预计在2027年达到2600亿美元。半导体存储器市场中,DRAM和NANDFLASH占据主导地位。依据Yole的数据,2021年DRAM市场份额约占半导体存储器市场的56%,NANDFLASH市场份额约占半导体存储器市场的40%。根据ReportLinker数据,NANDFLASH市场规模预计在2022-2027年保持每年5。33%的增长,并在2027年达到942。4亿美元。

尤其是NANDFLASH行业高端市场,目前仍由国际领先企业主导,特别是存储颗粒、存储控制芯片主要市场份额及前沿技术仍掌握在三星电子、美光科技、SK海力士等国际巨头中。

不过,报告期内,公司归属于母公司净利润分别为-8383。17万元、-29290。67万元、-6833。52万元与-3591。11万元,扣非归母净利润分别为-8598。49万元、-14953。14万元、-6496。07万元与-4187。98万元,公司净利润持续为负,尚未开始盈利。且截至报告期最近一期末,公司合并财务报表期末未分配利润为-27393。99万元。

同时,公司经营活动产生的现金流量净额报告期内为-7778。77万元、-16448。43万元、-40476。18万元、-17610。91万元,三年半合计流出8。23亿元的现金。

对于亏损,得一微表示,报告期内,公司持续亏损的原因主要系公司保持高强度的研发投入、对骨干员工广泛进行股权激励并确认大额股份支付,以及部分产品仍在市场拓展阶段,尚未完全发挥规模优势。并且,在极端情况下,不排除未来公司营业收入可能大幅下滑且持续亏损,从而触发退市风险警示条件甚至触发退市条件。

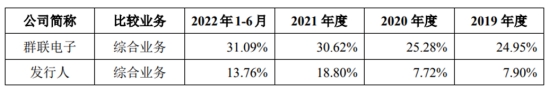

另外,巨大的投入之下,公司综合毛利率表现却较差。报告期内,公司综合毛利率分别为7。90%、7。72%广州商务模特招聘、18。8%和13。76%,整体不高且远低于同行公司群联电子的24。95%、25。28%、30。62%、31。09%。

存储控制芯片方面,得一微的毛利率比同行业可比公司的平均毛利率低18。14到29。67个百分点;存储器产品方面,得一微的毛利率比同行业可比公司的平均毛利率低10。37到18。01个百分点。2019年和2020年,在同行业公司毛利率都为正的情况下,得一微存储器产品的毛利率持续为负。

另外,虽然公司超过400家的终端客户中包括台电等知名公司,公司的存储器产品、技术服务等存储解决方案还应用于松下电器、长江存储、兆易创新、紫光展锐、阿里巴巴、FLEXXON、创维集团、九联科技、长虹电器、朗新科技、三一重工、天邑康和、中兴通讯、国家电网等各行业知名终端应用客户的场景中,但公司前五大客户主要还是经销商客户。

报告期内,公司对前五大客户销售收入合计占当期营业收入的比例分别为70。26%、56。05%、65。26%和70。49%,客户集中度相对而言较高。

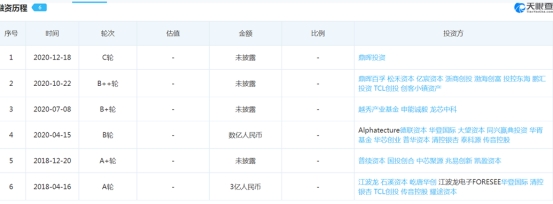

招股书显示,得一微共计46名股东属于私募投资基金,这些基金大牌云集,包括清控银杏、屹唐华创、华登国际、传音控股、TCL资本、耀途资本、石溪资本、江波龙电子、德联资本、Alphatecture、越秀产业基金、诚毅投资、松禾资本、渤海创富、亿宸资本、浙商创投、鼎晖投资、投控东海、鹏汇投资等。

本次IPO,得一微计划公开发行不超过2354万股,不低于发行后总股本的25%,募资12。24亿元。也就是说,得一微的发行估值或将达到48。96亿元。

值得警惕的是,公司于2020年2月以增资换股以及货币方式收购了深圳大心100%股权,本次收购构成重大资产重组,截至报告期最近一期末,前述收购事项形成的商誉和无形资产净额合计分别为18175。43万元、9293。27万元。而申报稿显示,深圳大心被收购前的最近一年,也就是2019年的净资产和利润总额均为负数,分别为-462。61万元、-3556。34万元。2021年披露的净利润仅为341。38万元。

另外,公司股权结构相对分散。截至招股说明书签署日,第一大股东致存微持有公司11。24%的股份,公司股权比例分散且不存在单独或合计持股比例达30%的股东,单一股东无法控制股东大会和/或董事会,因此公司不存在控股股东及实际控制人。

值得一提的是,天眼查显示,2021年7月,上海芯得企业管理咨询有限公司(下称“芯得咨询公司”)曾诉公司行纪合同纠纷,索要推荐黎某坤入职公司而索要猎头服务费11。4万元。

简单来说,原告芯得咨询公司在2015年与硅格公司(得一微持股公司,且为前身)签订了为期一年的人才推荐协议,但协议期满后双方未再续签书面协议广州商务伴游招聘。原、被告在2018年至2019年期间有过合作,被告公司负责人事管理的人员通过微信与原告沟通,提出需求、联系面试等,但双方未签订书面协议。在此期间,原告至少为被告推荐过一名人员,被告按照入职人员税前总年薪的20%向原告支付了猎头费用。2018年7月12日,原告通过邮件向被告发送了黎某坤的简历(无联系方式),后因薪资要求等原因,黎某坤未入职得一微。几个月后,黎某坤在得一微公司员工内推下进入公司,故原告索要猎头服务费广州高端伴游招聘。

申报稿显示,2022年9月,深圳市南山区人民法院受理得一微离职员工黎剑坤提起的确认合同无效民事纠纷一案,黎剑坤针对其于2021年向吴大畏转让致芯投资财产份额的情况,诉请法院确认相关财产份额转让协议及合伙企业变更决定书无效。此案中,被告为深圳市市场监督管理局,致芯投资、吴大畏作为第三人参加该案诉讼;该案中,黎剑坤主要诉请法院判决被告撤销2021年6月作出的行政许可,即被告批准致芯投资工商变更登记的行为。截至招股说明书签署日,上述诉讼尚未完结。前述纠纷涉及的致芯投资1。38%财产份额(即7。74万元合伙份额)对应得一微0。06%的股份。

对此,得一微表示,涉及得一微股份比例低,不会对公司股权结构稳定性造成影响,也不会对公司本次发行构成重律障碍。广州陪游招聘

导航栏目

联系我们

联系人:

微信:

电话:

邮箱:

地址: